加拿大央行行长Tiff Macklem上周在BC省的一个主题演讲中发表了一些重要评论,他毫不讳言地承认这是近代历史上最快的加息周期。

“毫无疑问,如果你在高峰时期买了房子,同时你拿了高贷款收入比率的浮动利率抵押贷款,你真的能感受到加息的痛苦“。

这是我们的真实生活实例:

1. $50万 房贷,25 年摊还,1.5% 利率 = $2000/月

2. $50万房贷,25 年摊还,5.5% 利率 = $3052/月

3. $100万房贷,25 年分期偿还,1.5% 利率 = $3997/月

4. $100万房贷,25 年分期偿还,5.5% 利率 = $6104/ 月

“过去几年房地产市场热度不可持续,让经济进入更好平衡的一部分工作,就是让房地产市场处于更好的平衡状态“。央行行长总结道。

事实上,房地产市场肯定处于更好的平衡状态,你要是买家的话,上周公布的全国住房数据描绘了国家住房市场变动相当剧烈:11月房屋销售同比下降39%。整个MLS系统报告的30135笔销售额是十多年来11月份的最低水平。你只能追溯到金融危机最严重的2008年11月才能找到类似的销量下降例子。

难怪加拿大央行终于开始谈论暂停加息,并对未来的加息转向观望态度。无论如何,即使暂停也不能阻止房市的进一步下行压力。

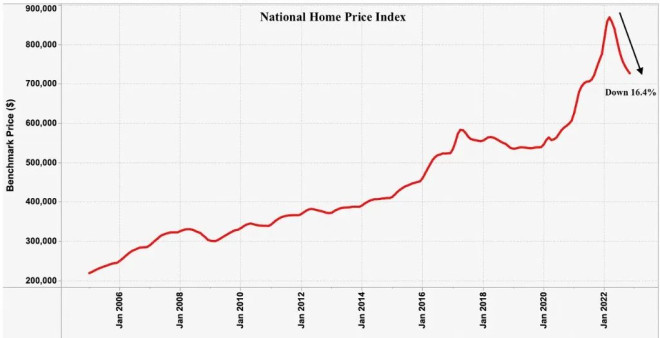

MLS房价指数在11月再次环比下跌1.4%,使自3月达到峰值以来的总跌幅达到16.4%。这是自2005年该指数创建以来最大幅度的下调。

更有趣的是,这16%的价格回调发生在新上市房源数量仍然很低的时候。除了 2019 年的一个例外,2022 年 11 月的新房源是 17 年来最少的!!全国库存仍然只有 4.2 个月,我们现在才恢复到疫情前的水平。

这无疑支持了市场价格的进一步下跌提供了理论基础,至少目前是这样。让我们关注春季,届时,是否新挂牌房源季节性地增加。

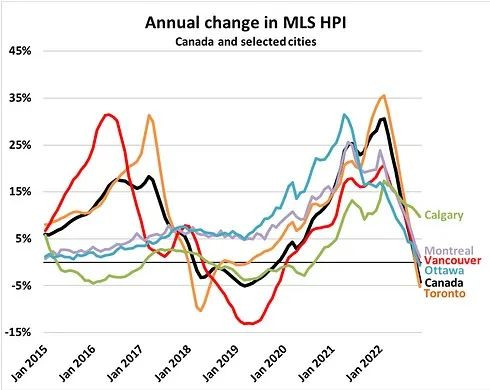

值得注意的是,虽然全国房价比峰值下降了16%,同比下降了4%,但跌幅因城市而异。

• 卡尔加里 +9.7%

• 蒙特利尔 +1.1%

• 温哥华 -0.5%

• 渥太华 -0.7%

• 多伦多 -5.3%

另外,OSFI证实了我们上周的猜疑。在12月15日的年度会议上,银行监管机构OSFI确认抵押贷款压力测试标准将继续维持,至少在他们能够对抵押贷款承保标准进行进一步审查之前。

OSFI表示明年1月将启动咨询,审查其B-20抵押贷款承销指南,可能“需要几个月,而不是几周““这项审查将包括MQR(最低合格率),这是B-20的一部分,但也将逐步包括其他抵押贷款承销标准,”监管机构指出。“我们预计在审查结果出来之前,MQR将保持目前的合格率,尽管经济环境可能会导致更直接的变化。

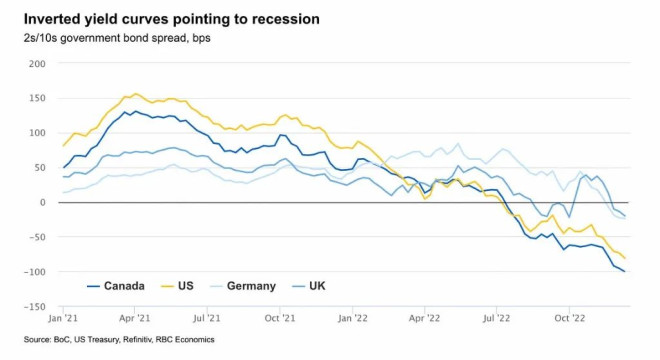

他们所指的经济环境是房地产市场的持续恶化,债券市场肯定是100个基点收益率曲线倒挂的信号。

历史上追随5年期固定利率抵押贷款的加拿大5年期债券收益率继续下降,目前徘徊在2.9%左右。这使我们回到了5月初的水平,当时5年期固定抵押贷款徘徊在4的低位。也许是即将发生大事情的征兆,让我们拭目以待。

本文由温哥华地产评论人士Steve Saretsky提供

加西网地产中心编译报道