Loading...

https://betterdwelling.com/canadian-real-estate-lagged-tsx-returns-over-the-past-20-years-bmo/

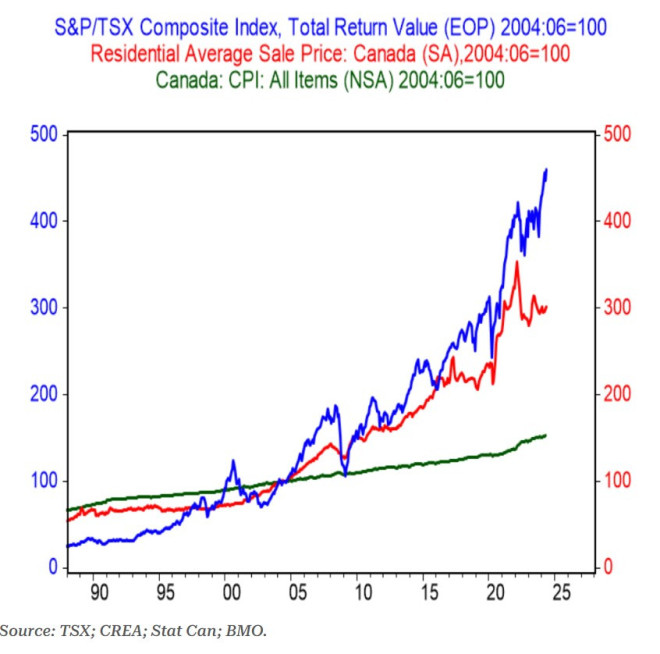

过去20年房价飞涨,大多数加拿大人认为房地产是他们能做出的最好投资。不过BMO的一份新研究报告对此提出了疑问,BMO得出的结论是加拿大最大的股票市场(TSX)在过去20年中表现优于房市。尽管TSX与美国股票市场相比表现不佳,但它在过去20年中回报依旧高于加拿大房地产。如果投资者追逐更高的回报,这可能意味着加拿大房地产的根本性转变。

加拿大房地产价格上涨缓慢

尽管价格高企,加拿大房地产最近的升值却异常缓慢。加拿大房地产协会(CREA)房价指数在5月再次下滑,年度增长率比去年低2.4%。BMO银行进一步指出,自2022年初的峰值以来,房价已回调了14.4%,平均价年均下降4%,比历史最高点下降了15%。

加拿大房地产过去三年的复合年增长率(CAGR)仅为2%。这并不是大多数人在谈论加拿大房地产时所期望的高回报。

BMO首席经济学家Douglas Porter解释说,加拿大房地产市场今年异常温和,极弱的可负担性抑制了通常的市场投机行为。毫无疑问,现在价格依然非常高,过去20年房价翻了三倍。

Porter指出,平均年化增长率为每年5.7%,相比之下通胀平均为2.2%。无论从哪个角度来看,这对投资者来说都是一个不错的表现。

尽管TSX表现不佳,但它仍优于房地产

股市是一部分加拿大人的投资选择。加拿大最大的股票市场最近名声不佳,尤其是与美国投资者的繁荣相比。不过即使在最近的调整和表现平平的情况下,股市回报仍显著优于房地产。

Porter说,与房地产相比,即使最近出现了小幅回调,20年间TSX的股市总回报要高得多——年均涨幅超过7.9%。

Porter说,我们首先承认,比较股票和住宅房地产的回报是一个棘手甚至充满挑战的任务。

他开玩笑地补充说,“你不能住在股票里,但你也不需要修理它们的屋顶,也不用为它们支付房产税,而且买卖它们要容易得多。”

加拿大投资者可能选择了错误的投资

考虑到买家的年龄结构,这一点比Porter意识到的更有趣。在最近的房地产热潮中,投资者取代了首次购房者——甚至该国最大的银行也指出了这一点。尽管政策制定者表示急需为首次购房者建造新公寓,但大多数单位现在由投资者拥有,其中许多人现金流为负。

现金流为负的房地产是一种投机性投资,涉及购买租金不足以支付持有成本的物业。业主这样做,是因为他们认为房产价值上升的速度会快于租金与持有成本之间的差距。这并不是由于高利率而出现的新问题。

在2020年之前,几乎一半的新建多伦多公寓现金流为负,当时利率接近最低点。不出所料,在一段时间的价格增长停滞后,多伦多的公寓库存创下了新高。

总而言之,你不能靠投资生活。但大量推高价格的资本也不打算住在他们的投资中。关键是,随着时间的推移,股票提供了非常强劲的回报——而这还仅仅是在TSX上,过去15年它明显不如标普500。

1,房市有很大的地区差异,以大温和大多地区增长最快,不能拿平均值说事;

2,股市的风险比房市大多了,可能挣,更可能赔。房市相对就比较保守稳定,至少不会赔光;

3,房市是自己拿首付,银行拿大头,有杠杆作用,相当于在拿别人的钱去投资;

4,这个分析旨在比较资产增值,而房市可以出租,还有现金流的收入;

5,假如仅仅以房市与股市相比较,不要忘记,作为房市,主人住在自己的房子里挣钱,股市投资者需要另外租房子住去炒股,二者比较的前提应该把你租房子的支出抵消一部分股市收入,然后才能与房市做比较。或者,你我都有自己的自住房。你拿多余的钱去炒股,我拿同样多的钱加上5倍的银行贷款去买投资房。然后你的股市收益与我的投资房增值+正现金流来比较。

1,大温和大多的增长不可能长久持续,股市长期增长是事实

2,股市房市投机最终都会赔光,而股市指数投资长期风险低且回报比房地产高

3,用杠杆就得计算机会成本,算上机会成本房地产回报还是比股市低,肉联房炒炒估计没一个人会算机会成本

4,股市还有股息收入,不比租金低

5,对绝大多数只有自住房的增值意义不大

以前这里都说美国有,加拿大中国房产杠杆投资没有风险,金融稳健。中国现在是破防了,希望加拿大不会,杠杆拉到自己极限风险很大,这是国内一线今年的跌幅,涨幅大的跌幅也最大

: